A MOEDA DO IMPÉRIO

2019-02-09

Jorge Fonseca de Almeida*, especial para O Lado Oculto

Hoje circulam no mundo centenas de moedas diferentes, desde o dram arménio ao manat azerbaijano, do taka do Bangladesh ao tugrik da Mongólia, da rupia indiana ao iene japonês, do xelim da Somália ao renminbi chinês. No entanto, a esmagadora maioria dessas moedas está excluída do comércio internacional, que se processa num número muito limitado de moedas. Quando, por exemplo, o Peru pretende comprar petróleo à Arábia Saudita não consegue pagar na sua moeda nacional, o sol peruano, nem sequer em riais sauditas, mas tem de fazê-lo, quase obrigatoriamente, em dólares norte-americanos.

Dram arménio

Impérios e Moeda

Denário romano

Todos os grandes impérios do passado impuseram a sua moeda. O Império Romano estabeleceu uma moeda quase única em toda a bacia do Mediterrâneo, onde era a potência dominante. Júlio César foi o primeiro imperador romano a imprimir a própria cara nas moedas que foram cunhadas durante o seu reinado. Moedas romanas de vários metais e denominações, como os sestércios, os denários, os áureos, os sólidos, circularam durante séculos e serviam de base à economia do Império.

O kuru (ou piastra) foi durante muito tempo a moeda do Império Otomano e só no século XIX foi substituída pela lira. O Grande Império Britânico, onde o sol nunca se punha, teve como moeda global a libra.

A moeda é uma fonte de poder e de subjugação dos povos conquistados de que nenhum império tem prescindido.

O Monopólio do dólar norte-americano

Durante as duas décadas que se seguiram ao final da segunda guerra mundial o dólar, apoiado no ouro e nas instituições de Bretton Woods, o Fundo Monetário Internacional e o Banco Mundial, reinou como moeda do comércio internacional.

Nota de um dólar norte-americano

Inicialmente a supremacia do dólar era atenuada pela obrigatoriedade de conversão do dólar em ouro. Os países que tinham saldo positivo na sua balança comercial apresentavam-se perante as autoridades norte-americanas com os dólares de que dispunham e trocavam-nos por ouro. Muitos países constituíram, assim, fortes reservas em ouro.

Os tradicionais défices norte-americanos levaram a que as reservas que suportavam o dólar se exaurissem rapidamente. Até que deixaram de ser suficientes para suportar a moeda.

Em 1971, na Presidência de Richard Nixon, face à impossibilidade de continuar a trocar dólares por ouro, os Estados Unidos romperam com a convertibilidade do dólar e ganharam completo controlo sobre a sua moeda, podendo a partir de então manipulá-la, valorizando-a ou desvalorizando-a consoante o seu interesse económico a cada momento.

Apesar deste revés o dólar, apoiado por uma economia norte-americana em forte expansão por todo o globo e por umas poderosas forças armadas sempre prontas a intervir em qualquer parte, continuou a ser a moeda dominante no comércio internacional.

Uma nova triangulação através do Médio Oriente impunha o dólar no comércio internacional. Os EUA compravam à Europa e à Ásia os produtos que não produziam pagando em dólares, os europeus e asiáticos pagavam o petróleo de que necessitavam aos países do Médio Oriente em dólares e estes dólares, os famosos petrodólares, regressavam aos EUA através do investimento árabe ou da compra de armamento. Este circuito sustentou durante largos anos o dólar como moeda global assente numa aliança estratégica entre os EUA e a Arábia Saudita, o pilar petrolífero da triangulação.

Como europeus e asiáticos precisam de petróleo e este tinha de ser comprado em dólares, europeus e asiáticos eram forçados a fazer as suas exportações em dólares para poderem pagar a energia que importavam. Este esquema impunha o dólar como moeda dominante.

Em grande medida ele continua hoje de pé.

Assim, durante os anos 70 a 90 podemos dizer que “o dólar era inequivocamente uma moeda de facturação global, e que o DM (marco alemão) era a mais importante moeda regional na Europa, enquanto o iene japonês nunca se afirmou como moeda global nem regional. A facturação em marcos alemães era impulsionada pelos laços comerciais dos países europeus com a Alemanha. Em contraste, o iene não era muito difundido como moeda de facturação na Ásia-Oceania apesar dos fortes laços desta região com o Japão” (Ito e Kawai, 2016).

Temos assim o dólar como moeda global e o marco alemão como moeda regional intraeuropeia. Outras moedas europeias com alguma relevância como a libra inglesa, o franco suíço, o franco francês ou a lira italiana acabavam secundarizadas em relação ao marco alemão.

Declínio do valor do dólar: uma vantagem competitiva

O valor de uma moeda pode ser medido através da média da evolução do seu câmbio contra as restantes moedas. No entanto, esta é uma medida imperfeita já que algumas moedas são mais importantes em termos de parceria comercial do que outras. Assim, em geral o valor de uma moeda é medido pela evolução da média do seu câmbio contra as restantes moedas ponderadas pela sua importância em termos de comércio bilateral. Se Portugal mantivesse o escudo e pretendesse avaliar o seu valor, o peso da evolução cambial com a peseta espanhola (o nosso maior parceiro comercial) teria mais peso na média do que a evolução cambial com o zlóti polaco.

Ao analisar o valor do dólar norte-americano verificamos que, se bem que desde 1973, com altos e baixos, se manteve estável, a verdade é que desde o início dos anos 80 o dólar perdeu cerca de 30% do seu valor. Uma redução do poder de compra muito assinalável.

Quadro 1

Evolução do Valor do dólar norte-americano

Esta perda de valor é muito negativa para países como a China, que detém largas reservas em dólares, nomeadamente em dívida pública americana. Esta perda de valor significa que, quando reembolsados, os chineses poderão, nos mercados internacionais, comprar muito menos bens do que aqueles que compravam quando emprestaram o dinheiro ao Tesouro americano. Na verdade esta perda de valor, desvalorização, é uma forma de não pagar a dívida externa.

Por outro lado a maioria dos activos norte-americanos no exterior estão denominados em moedas estrangeiras (euros, ienes, renmimbi, etc.) o que significa para as empresas americanas que a perda de valor do dólar traduz o aumento em valor dos seus activos no exterior.

Eis como uma desvalorização da sua própria moeda pode beneficiar um país como os Estados Unidos: diminuindo o custo da dívida externa e aumentando o valor dos activos das suas maiores multinacionais e impulsionando a competitividade das suas exportações (Wynme e Mack, 2014).

É destas vantagens que Portugal se excluiu ao aceitar a moeda alemã, o euro-marco, como sua. Num momento, como o actual, em que Portugal mantém uma colossal dívida externa, maior do que o PIB nacional, uma desvalorização da nossa moeda seria ideal para relançar a economia.

O euro e o duopólio

A criação do euro, em 1999, depois de um longo período de transição, veio permitir à Alemanha alargar a zona de influência da sua moeda e entrincheirar-se como uma potência monetária mundial. Na criação do euro, as regras e a arquitectura garantiram que esta moeda seria uma mera alteração do nome da moeda de marco para euro, significando que os países aderentes prescindiam da sua própria moeda para adotar o marco alemão como sua moeda.

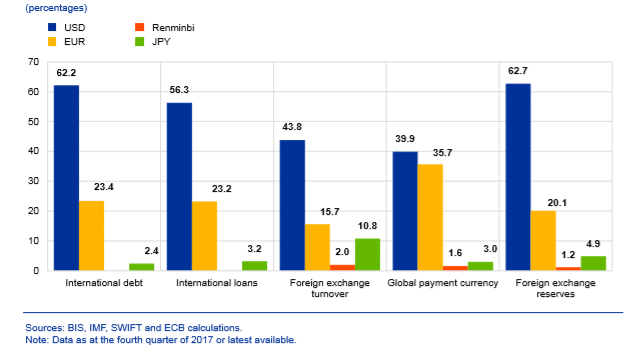

Se bem que as quotas do euro nas diversas arenas cambiais ainda não ultrapasse os 20%, a verdade é que o dólar e o euro constituem um duopólio mundial, controlando mais de 80% dos mercados. A terceira moeda mais usada, o iene japonês, não atinge sequer os 10% de quota global e o renmimbi tem apenas uma quota de cerca de 2%.

O euro assume-se já como uma verdadeira alternativa ao dólar no mercado dos pagamentos internacionais, com uma quota de 35,7% contra 39,9% do dólar. É bem possível que o euro venha a ultrapassar o dólar como moeda utilizada no comércio internacional.

O dólar, contudo, continua a dominar o mercado da dívida internacional e das reservas externas, bem como o de empréstimos internacionais. O dólar assume-se como moeda das transacções financeiras e o euro é mais forte ao nível de transacções comerciais.

As duas moedas têm o controlo do mercado financeiro e de transacções comerciais do globo, sem que exista ainda qualquer alternativa credível.

Quadro 2

Quotas das diversas moedas nos mercados mundiais 2017

Fraqueza do euro

Apesar da sua rápida ascensão a moeda internacional, o euro tem uma fraqueza estrutural. Sendo, no essencial, a imposição do marco alemão a um conjunto muito diversificado de países em fases muito diferentes de desenvolvimento económico e financeiro, o seu efeito tem-se revelado nocivo para as economias mais fracas (que, na verdade, são todas as que o adoptaram, com exceção da Alemanha).

Joseph Stiglitz, Prémio Nobel da Economia norte-americano, sustenta que foi o Euro que contribuiu para acumular os desequilíbrios que desembocaram na crise europeia de 2008, ocorrida há mais de 10 anos e ainda não ultrapassada.

A verdade é que esses desequilíbrios, divida externa insustentável, baixo volume de crédito produtivo, desemprego elevado, estagnação económica, perduram e são responsáveis pela deterioração dos serviços públicos, educação, saúde, defesa, e por uma pobreza endémica nos países periféricos.

A divida significa a transferência dos países devedores como Portugal, Espanha, a França, etc., de fatias muito significativas do seu PIB (Produto Interno Bruto) para o país credor (a Alemanha).

Em termos políticos esta situação só é sustentável pela imposição de regimes cada vez mais autoritários e antidemocráticos.

Muitos defendem hoje a dissolução do Euro e o regresso às moedas nacionais na Europa como forma de reganhar crescimento e impedir o declínio da democracia.

A recente onda de contestação persistente em França, acompanhada de fortes medidas repressivas, com milhares de presos, centenas de feridos e já alguns mortos, a eleição de partidos abertamente de extrema-direita em vários países, são consequência das restrições económicas que o euro implica. A saída do Reino Unido da União Europeia significa, entre outras coisas, que este país pretende manter-se livre das imposições alemãs.

A termo, a situação é insustentável. O euro tenderá a implodir ou, em alternativa, a impor o domínio ainda mais completo da Alemanha sobre os restantes países da União Europeia. A humilhação da Grécia, anterior aliado do Reino Unido, foi completa e a sua submissão muito pesada em termos sociais e económicos. O euro contém, de facto, o germe de uma futura guerra europeia, entre a Alemanha e os países dominados.

Neste sentido, o euro contém actualmente uma forte incerteza política que o torna uma moeda pouco segura no médio e longo prazo.

Esforços de romper o duopólio

Ciclicamente, a Rússia e a China e algumas outras nações têm tentado romper primeiro o monopólio do dólar e depois o duopólio dólar-euro, mas sem grande sucesso.

Com a política de sanções em curso contra vários países, Rússia, Irão, Venezuela, etc, etc., a Rússia anunciou algumas medidas tendentes a proteger-se e a contrariar a sua vulnerabilidade ao dólar. O ministro das finanças, Anton Siluanov, declarou em Agosto de 2018 que o país iria diminuir ao mínimo os investimentos na economia norte-americana e procurar fazer o máximo de pagamentos internacionais em moedas que não o dólar, nomeadamente em rublos e em euros.

O renmimbi chinês começa actualmente a aparecer na cena internacional, mas a moeda não é totalmente convertível, dado que o governo chinês mantém medidas de controlo cambial por forma a proteger a sua economia. De qualquer modo, o renmimbi surge já como uma moeda utilizada nas transacções internacionais e mesmo como uma moeda de reserva dos bancos centrais de vários países. A sua quota, contudo, ainda está na casa dos 1 a 2%. Espera-se que, com o desenvolvimento da economia chinesa, o papel do renmimbi venha a ganhar outra dimensão.

Acresce que os pagamentos internacionais são processados através de um sistema informático global, SWIFT, completamente dominado pelos Estados Unidos. A Rússia criou e lançou em 2014 um sistema alternativo, o Sistema para a Transferência de Mensagens Financeiras (SPTS), como resposta à ameaça dos Estados Unidos de expulsar esse país da rede SWIFT. O sistema já utilizado na Rússia está ainda em fase de expansão para um conjunto limitado de países como a China, a Turquia e outros.

* Economista, MBA

Referências

BCE - Banco Central Europeu (2018), The international role of the Euro, Alemanha, Frankfurt am Main, Banco Central Europeu

Ito, Hiro e Mashiro Kawai (2016), Trade Invoicing in Major Currencies in the 1970s-1990s: Lessons for Renminbi Internationalization, [online]

Stiglirz, Joseph E. (xxxx) The Euro – how a common currency threatens the future of Europe, New York, W.W. Norton and Company

Wynme, Mark e Adrienne Mack (2014), Measuring the External Value of the Dollar, Globalization and Monetary Policy Institute 2013 Annual Report, EUA, Fed